こんにちは、10月末の給料を最後に、収入源が現状投資信託の含み益以外ない女、きぬです。

突然ですが、皆さまは投資信託、特に新NISA(非課税投資制度)を活用していますか?

私は2018年から「銀行預金の利率低すぎるな……」と思ったのをきっかけに、

ちまちまと旧NISAを利用した投資信託を開始した、約6年の浅い投資信託経験者です。

それでも2020年のコロナショックを経験したり、相場を眺める中で必要性を感じて

自分なりに学んだ結果、FP2級の資格を取得したり……金融リテラシーをまあまあ身に着けてきた

独身アラサー女なりの、現段階の知見を残しておこうと思います。

こんな方の参考になれば幸いです。

社会人になってからの貯蓄は、主に銀行預金と親族から紹介された保険会社で個人年金保険をかけていました。

追加して2018年から始めた旧NISAは積立枠の年間40万円以下で、月々3万円を目安に設定。

銀行預金や保険の掛け金と合わせて、年間80万円くらい貯金できていれば上出来くらいの緩い感覚で続けていました。

個人年金保険の解約

ただ、「65歳以降、10年間毎月10万円を受け取れる」個人年金保険は、私にとっては全く不要なものだと旧NISAを通じて投資やお金の勉強をするうちにわかってきました。

個人年金保険とは

保険会社が顧客からお金を預かり、投資信託などで運用し、

満期になったら経費や手数料諸々を抜いて、運用した残りのお金を顧客に返却する保険です。

(この文章には、きぬの偏見が含まれています)

途中で顧客が亡くなったり、脳死など似た状況に陥った時は保険金が下りますが、お金を残さなければならない相手がいない、独り身の私にとっては不要。付帯契約の医療保険も、別枠で入っているので不要。

そうなると、個人でもできる資産運用をわざわざ保険会社に代行させることで、高い手数料などが取られるだけの仕組みになります。

また、保険会社との年一回の面談のたびに、新しい保険を薦められて断り文句に苦慮するのも面倒。

さらに、十数年払い続けないと中途解約したら数万単位の払い損になりますし、

支払期間後半になって利益がある状態や、満期になってお金を受け取る場合も、なんと利益から税金が差し引かれます。

自分でかけたお金を自分で受け取る場合は一時所得(一括受取)もしくは雑所得(年金方式)として、

家族などほかの人が受け取る場合は贈与税として、一定の税率分が差し引かれるようになっています。

(詳細は端折っているので、詳しい内容は別途調べてください)

(もちろん年末調整の保険料控除で払い込んだ金額が一定額まで控除されたり、良い面もありますが……)

以上の理由から、旧NISAの経験を通じて資産運用を自力でできる目途が立った私は、

新NISAで掛け金上限額が大幅に上がることが公表されたのを機に、個人年金保険を解約して銀行預金と投資信託の2本に統一しました。

まだ解約すると数万円払い損になる時期でしたが、損を呑んで受け取った解約返戻金のおかげで、

今年は新NISAへまとまった額を入金でき、結果的によい相場の波に乗ることができました。

新NISAの状況

いくつか解説本なども読みましたが、新NISAをはじめるにあたってはYouTubeで流し見しながら基礎的な考え方を覚えていきました。

YouTubeの「両学長 リベラルアーツ大学@ryogakucho」や、「BANK ACADEMY / バンクアカデミー@bankacademy」がわかりやすかったです。

投資信託に関わる書籍としてよくおすすめされる本の中では、こちらの「ほったらかし投資術」が易しくてわかりやすかったです。これは実際に実践して資産を億まで積み上げた方が書いている書籍なので、個人的に信頼できるなあと思っています。

(他によくおすすめされる敗者のゲームなどは読むのが大変なので、読書に慣れた人向けです……)

この本やYouTubeなどのSNSでおすすめされている王道パターンは、

- SBI証券か楽天証券で証券口座とNISA口座を開設する

- 数年単位で使う予定のない余剰金を用意する

- 三菱UFJ e-MAXIS Slim全世界株式(オールカントリー)、もしくは

三菱UFJ e-MAXIS Slim米国株式(S&P500)へNISA枠で投資する

この4ステップです。私もこのセオリーに従って、2024年は、SBI証券で、三菱UFJ e-MAXIS Slim全世界株式(オールカントリー)に入れました。

SBI証券にした理由

おもに使用するネット通販がAmazonで、楽天経済圏外の住人のためSBI証券にしました。

ウエルシアデーでTポイントが利用できていたのも大きかったのですが、今年夏までで終了してしまったのは悲しい限りですね……

積立額に応じてVポイントで還元してくれる分は、現在ENEOSでガソリン代の足しにしています。

ただ、ここ数年で近隣に楽天ポイント関連のお店も増えてきたし、今後楽天の利用率が増えてきたら、乗り換えも考えるかもしれません。

三菱UFJ e-MAXIS Slim全世界株式を選んだ理由

A. 世界中の有力な株式会社に分散投資ができるから。

現在はトランプ氏の大統領再選も相まって非常に米国株が好調なので、これから数年で考えれば三菱UFJ e-MAXIS Slim米国株式(S&P500)の方が伸び率は良いだろうと予想しています。

現に今買っている全世界株式も、内訳の6割は米国株式だそうです。

それでも私が全世界株式を選んでいるのは、20年~30年後の長期投資の先で、アメリカ一強の状態が続いているかはわからないから。

過去のデータを見ても、バブル全盛期には日本株が上位に多く入っていたにも関わらず、その後30年近く経済が低迷を続けた事実もあるので、一国集中投資はリスクが高いように思います。

また、アメリカがとても好調に見える一方で、次はインド株だと昨年末は盛り上がっていたように、

ほかの国の可能性も示唆されることもこの先も続くはずです。

その時、全世界株式に投資していたら、

まあアメリカもインドも日本も、全部この中に入ってるからいいや

と自分を納得させることができるので、私は全世界派です。

アメリカ一強の状況が今後も末永く続くとみるか、全世界に広く分散させるか、この辺はもう個々の想像次第なので、あまり悩まなくてもいいんじゃないかな……

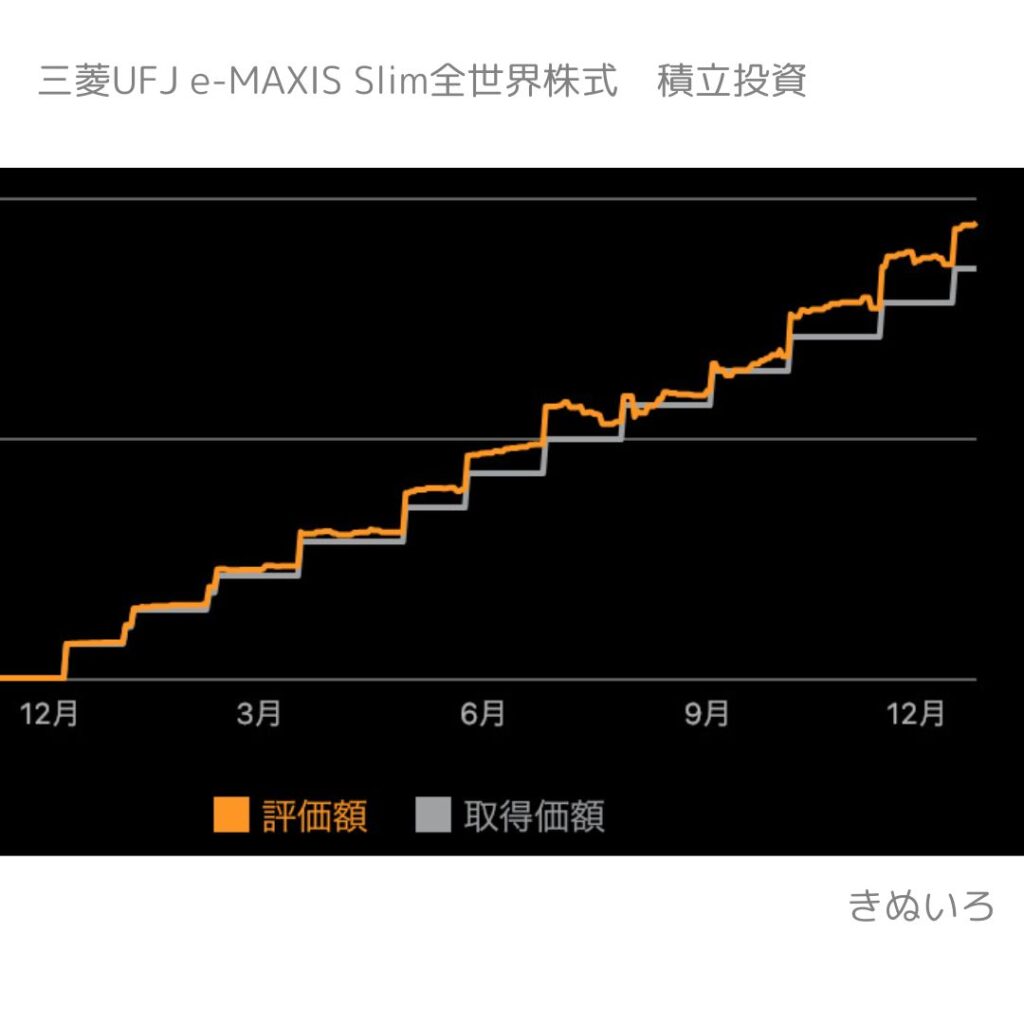

2024年の投資成績(12月12日時点)

NISAの枠は、月々上限10万円(年額120万円)のつみたて投資枠と、年上限額240万円の成長投資枠の2つの枠に分けられています。

両方合わせて年間上限額が360万円、さらに生涯を通じて投資できる生涯投資枠は1,800万円までです。

今年は先述の保険の解約返戻金のおかげで、積立投資枠の月10万円に加えて、成長投資枠でも年初にまとまった額を入金できました。

年初一括投資と積立投資、どちらが効率よいのか。これは度々見かける問いですが、

私の2024年における投資成績は、圧倒的に年初一括投資の伸びが良かったです。

| 年初一括投資 | 積立投資(12カ月分割) | |

| 評価損益率 | 26.8% | 11.24% |

※2024年は本当に相場がよかったので、2025年以降もこのペースで上がり続けると思ってはいけません

今年1月14日に入金になっている年初一括投資分と、1月9日から毎月積立投資されている分とで、若干入金時期に差はありますが、それでも15%以上成績の差が出ました。

統計的にも年初一括投資の方が若干積立投資よりも成績がよい傾向はあるそうです。

まあ、7月~8月の暴落で一気に年初の金額近くまで落ちたんですが、それでも11月には7月の最高値付近まで戻ってきたんですよね。その後またじわじわ下げてますが。円高かな?

私自身はコロナショックで世界的に株価が暴落した時に、

わ~~~落ちてる落ちてる~~~どこまでいくかな~~~

と観光名所の崖から下を覗くような面白半分程度の心地で居るうちにいつのまにか戻っていた経験があったので、一括投資して暴落してもまあ耐えられるでしょ!という変な自信がありました。

ただ、コロナショック当時は旧NISAの積立投資のみだったので、下落と自分が積み立てていく金額が相殺されて見えづらかった面もあった気がします。

積立投資の場合、入金額が階段状に積みあがっていくのと連動するように資産額も推移していきます。

今回の新NISAでも、積立投資枠は下落時もグラフはほぼ入金額と連動していましたが、

(8月の数日間だけ入金額を下回っていたようです。見てなかった)

成長投資枠は年初に入れた後追加で入金しない分、株価の上下が大きく見えます。

(それでも積立投資で入金額を下回った時も、多少含み益が残っていました)

下落に耐えられるか不安な場合、多少利益率は落ちたとしても、

精神衛生上は積立投資の方が楽な気がします。

特に自分にとって覚悟がいるまとまった金額を運用するならなおさら、

慣れないうちは積立投資で始めるのをおすすめします。

一度大きめの暴落を実地で経験してからでも、さほど遅くはないと思うんですよ。

長期積立投資は、長く続けた者勝ちの投資ですからね!

また、SBI証券では三井住友カードでの積立投資の場合、入金額に応じてポイント還元があります。

(私は三井住友カードゴールドを利用しています。最大1%還元=月10万円積立で1,000pt!)

今のところ来年の収入の目途が立っていないので、2025年は取りあえず、その目先のポイント目当てで余剰金を積立投資するつもりです。

Vポイントでガソリン代が1000円引きになります。ありがたや……

(投資金額増やして運用益増やした方が、結果的にポイントより稼げるだろうことは分かってます)

新NISA以外の対策

現金預金、新旧NISA(投資信託)以外に何か対策するとしたら、iDeCo(個人型確定拠出年金)がありますね。

私は、当時は個人年金保険に入ってしまっていたことと、会社に書類など手続きを依頼するのが面倒で避けました。

60代以降まで引き落とす予定がないお金を運用したいなら、控除もあってお得な制度だと思います。

特に今年12月からの制度の改正で、会社での手続きを行わなくてもiDeCo口座が開設できるそうなので、在職中だったらそっちも考えたかったです。

今のところは所得ゼロが続いて所得税控除の恩恵がないので、

iDeCoに関しては再就職して余裕ができてから開設を検討しようと思います。

そろそろ12月も中盤に差し掛かりました。

2025年の一括投資を最速でする場合、手続きは2024年12月25日頃に行う必要があるそうです。

(積立投資枠のボーナス一括設定の場合は、多分もう少し早くできるんじゃないかな……)

うっかり乗り遅れてしまわないように、先によく確認しておく必要がありますね。

良い資産運用ができるよう、お金の勉強も一緒に頑張りましょう!